Seçimlerin Nasıl Finansal Krizlere Neden Olabileceği

2024 başkanlık seçimlerinde bazı mali akılcılıklar arıyorsanız, büyük hayal kırıklığı yaşamalısınız.

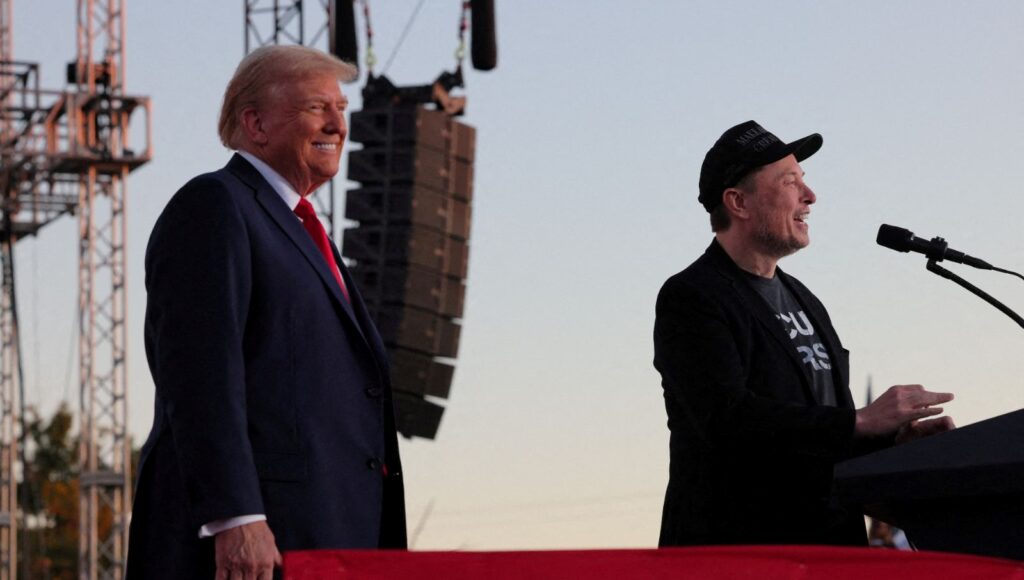

Finansal konuların belirsizliği, adayların makamına getirebilecekleri hayalî alternatif evrenlerin yaratılmasında en uygun konu olmasını sağlar. Hem Başkan Yardımcısı Kamala Harris hem de eski Başkan Donald Trump bu gerçeği tam anlamıyla kullanıyor.

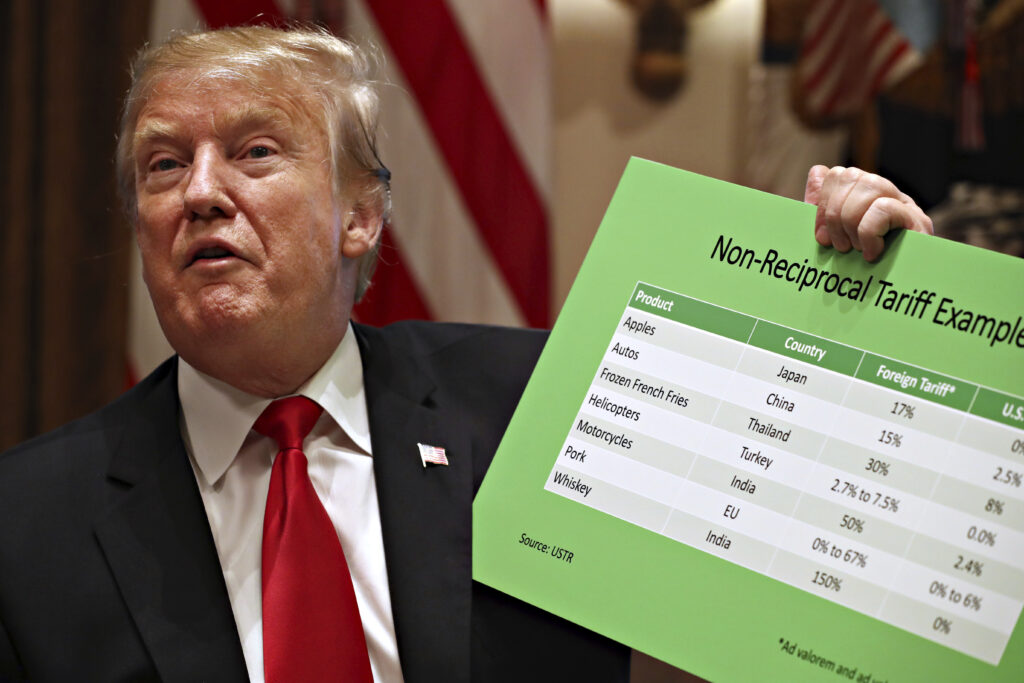

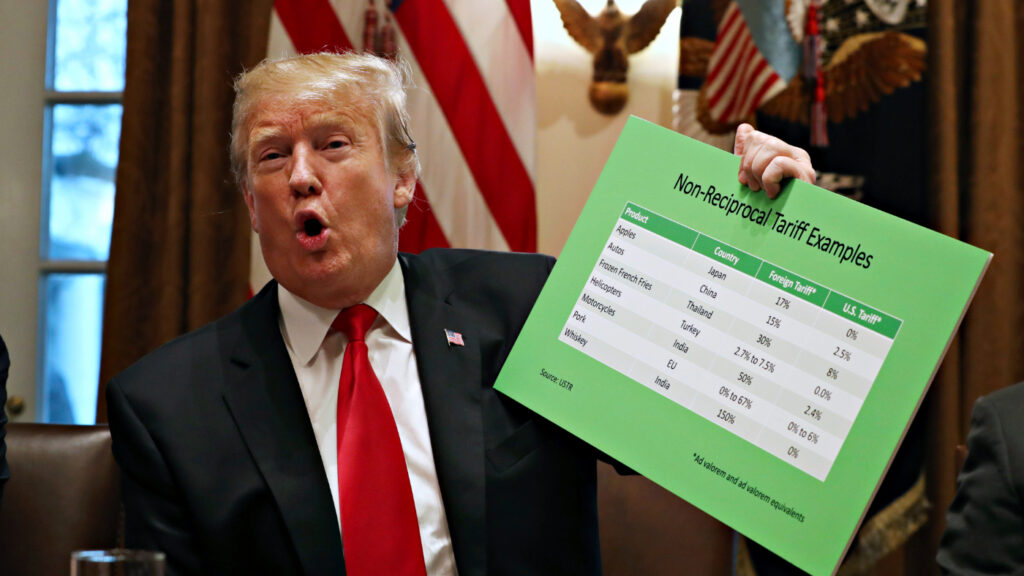

Market fiyatları kontrolü, kredi kartı faiz limitleri, ev ve küçük işletmeleri canlandırmak için teşvikler, ABD destekli kripto paralar, rent kontrolü gibi rastgele popülist hediyeler ve artan ticaret tarifeleri, faydalananların coşkuyla alkışladığı durumlarda kolayca vaat edilebilir. Sonuçta, hep başka birisinin cebinden bir şeyler alındığını varsayarlar, kendilerini etkilemeyeceğini düşünürler.

Neyse ki, bu tür “beni seçin” vaatlerinin çoğu gerçekleşmez, çünkü bu, şu anda oldukça işlevsiz bir Kongre’nin onayını gerektirir. Dahası, birçok ekonomist, kötü tahmin kayıtlarına ve felaketler hakkında analizlerine neredeyse mükemmel bilenler olmalarına rağmen, şu anda önümüze serilen finansal nimetler torbasının kötü bir fikir olduğuna katılıyor gibi görünüyor.

Hükümetler, sosyal hedeflere yönelik politikalarla serbest piyasaları manipüle etmeye çalıştığında, işletmeler ekonomik olmayan faktörler temelinde karar vermeye zorlanır. Bu genellikle domino etkisi gibi zincirsorunu tetikler ve işletmelerde anormalliklere, bu da finansal sıkıntılara yol açan pazarları bozar.

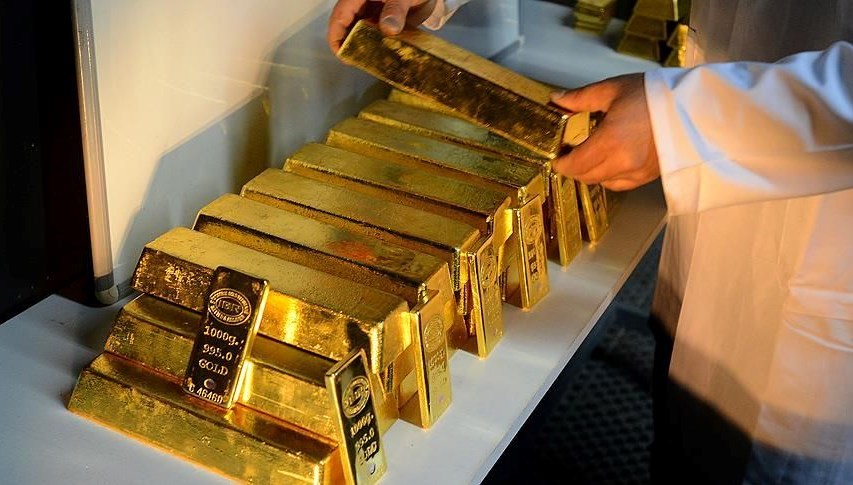

1832 yılında, batıya yayılma hızla artarken, Başkan Andrew Jackson ABD’deki merkez bankacılık sistemini – ABD Bankası’nı – büyük ölçüde siyasi nedenlerle sonlandırdı. Bu likidite, Doğu Kıyısı bankalarından onun yeni kurulmuş ve kötü düzenlenmiş devlet bankalarına yeniden dağıtıldı. 1836 yılında, federal arazinin altını veya gümüşle satın alınması gerektiğini belirterek, pazarları neredeyse tek başına destabilize ederek 1837 Panik’ini kolaylaştırdı.

20. yüzyılın başlarında, Başkan Teddy Roosevelt, hükümetin soruşturmalar ve başlık yapan işletmelere karşı popülist karşı iş planlarını izlerken demiryolu ücretlerini sınırlandıran yasaları imzaladı. Bu durum, o dönemde ortaya çıkan ve düzensiz yatırım şirketlerini denetimleyen eksikliklerle birleşince, 1907 Panik’inin yaşanmasına neden oldu ve ülkeyi karşı karşıya bırakarak hükümeti etkisiz bıraktı. Bu durumu düzelten bir bankacıya, J.P. Morgan’a, istikrar ve güveni yeniden sağlama görevi düştü.

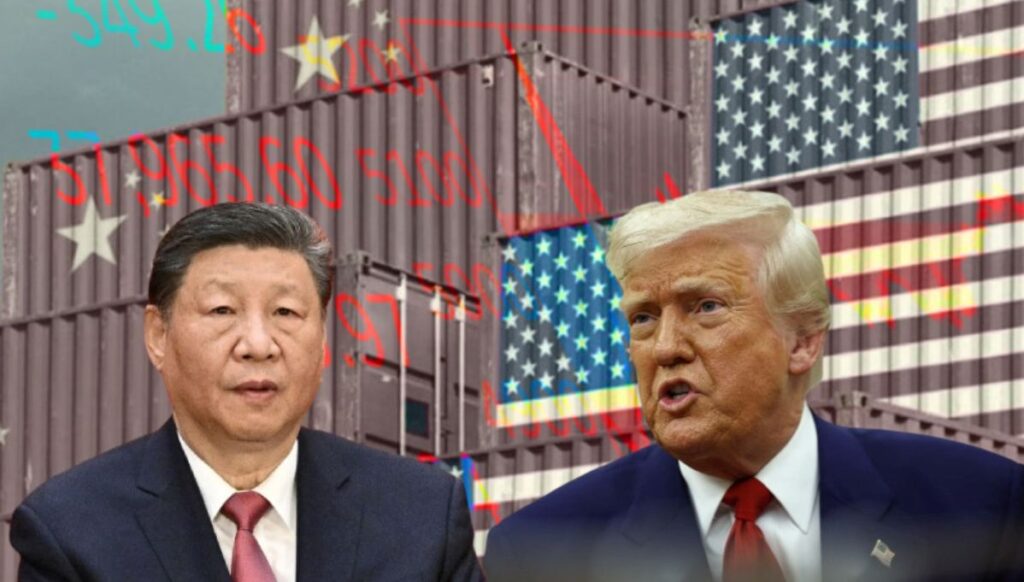

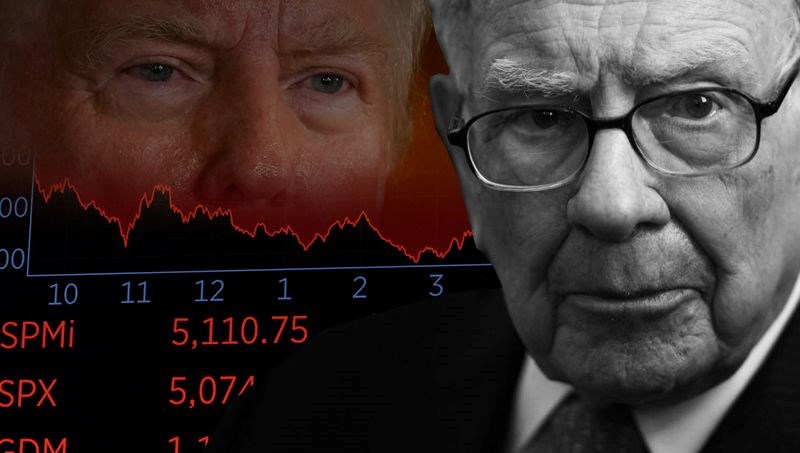

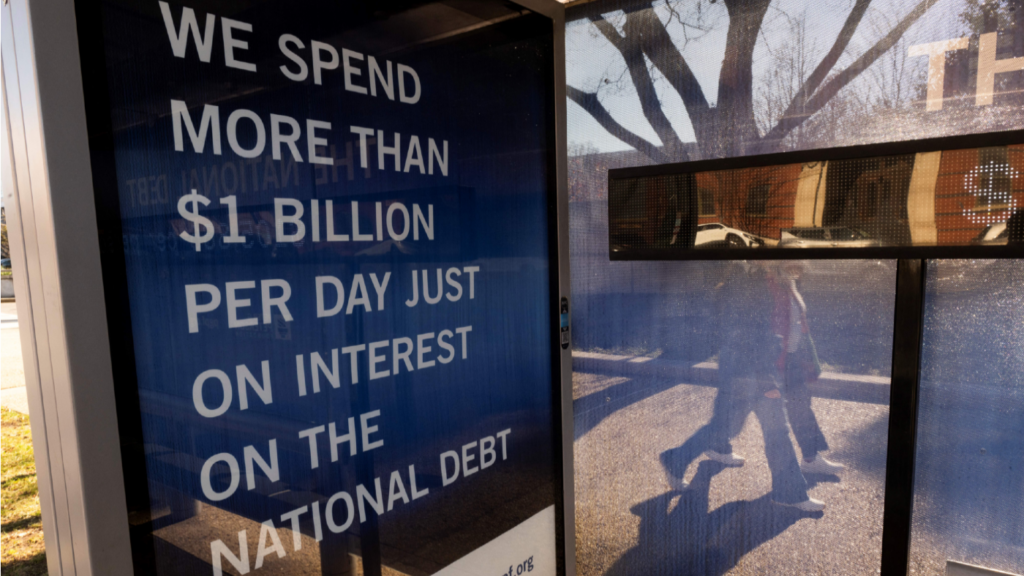

1920’lerde, Federal Rezerv, Avrupa ekonomilerini tehlikeye atma korkusuyla spekülasyonla sıcak bir borsa piyasasını soğutmak için faiz oranlarını artırma çağrılarını reddetti. Bu durum birkaç yıl boyunca spekülasyonu tetikleyerek 1929 Büyük Buhranına yol açtı. Ardından Smoot-Hawley Yasası’nın geçmesiyle, ABD’ye olan yabancı ithalatlara uygulanan tarifeleri yaklaşık yüzde 20 artırdı ve bu durum Amerika Birleşik Devletleri ekonomisine daha fazla zarar verdi. Hisse senedi piyasası, 1954’e kadar büyük Buhran öncesi seviyelerine geri dönmedi.

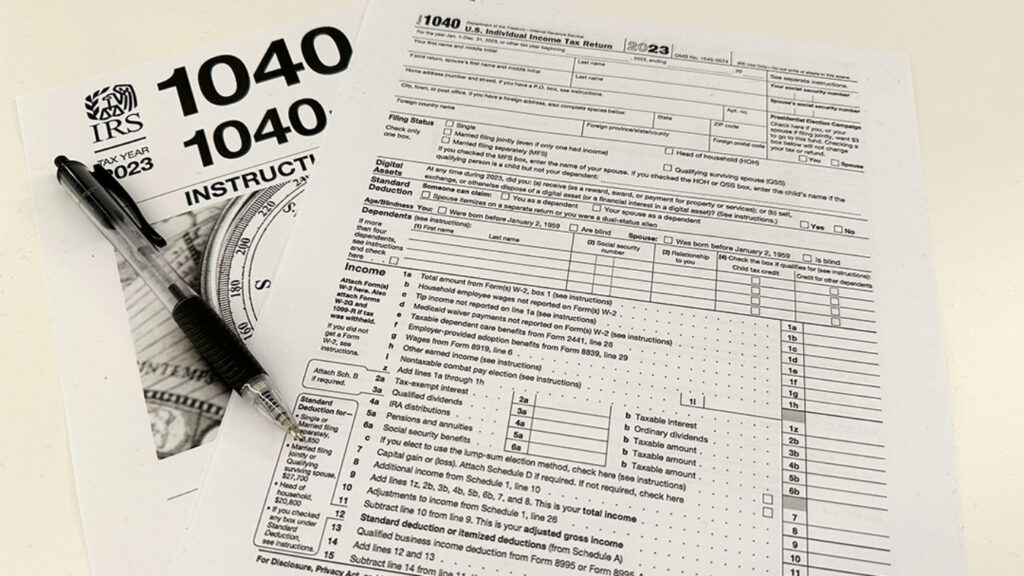

1966’da, Başkan Lyndon Johnson, ana ev kredisi veren mevduat faiz oranlarını Federal düzeyde sınırlandıran yasaları imzaladı. Aynı zamanda, çoğu eyalet, konut ipoteğine uygulanabilecek faiz oranlarını sınırlayan kanunlar çıkardı. Bu iki popüler işlem ev alıcıları için tasarrufları zorlaştıran ölümcül bir teşvike yol açtı. 1982’de mevduat faiz oranları %21’e yükseldiğinde, bu strateji ters tepecek şekilde işledi ve tasarruf ve kredi kurumu endüstrisinin çökmesine neden oldu.

Son olarak, 1990’larda ve 2000’lerin başlarında, Clinton ve Bush yönetimleri, kredi standartlarını düşürmek de dahil olmak üzere orta gelir grubundaki ev alıcılarının sayısını artırmayı hedefledi. Bu iyi niyetli işlemler, oldukça talihsiz bir dizi ekonomik olaya neden oldu.

Alt standart kredi verme, ev sahipliği yapma oranındaki artış vaadini yerine getirmenin bir aracı haline geldi ve bu trende katılmak çok kolaydı. İpotek brokerlerinden halı döşemecilere kadar herkes, inşa edilen %2.5 daha fazla evden faydalandı. Ne yazık ki, hükümet, bu kötü şekilde yönetilen kredilerin yarattığı riskin ekonomi genelinde nasıl yayıldığını fark edemedi.

Fannie Mae, Freddie Mac ve Wall Street, bu standart olmayan ipotek kredilerini ipotek destekli menkul kıymetlere dönüştürdüler ve hemen hemen tüm menkul kıymet montaj hattındaki aracıların az riskle para kazanmasına izin verdiler. Risk, sonunda ipotek borçlarını ödeyemeyecek olan borç alıcılarına düştü ve sonuç olarak yatırımcılar zarar etti.

Tarihsel kayıtlarda, bu tür ‘hisset-Güzel Ekonomik’ ilkelerini zamanla nasıl ters tepebileceğine dair kanıtlar mevcuttur. Faiz oranı sınırları kredi maliyetini düşürmez; en çok ihtiyacı olan kişiler için kredi erişiminizi azaltır. Tarifeler, diğer birçok fiyatlandırma ve ekonomik değişkeni etkilemeden ticareti dengemez, sonuçta fiyatları yükseltebilir.

Popülist tekerleme – ne kadar çok ev sahibi olursa, ülkenin o kadar iyi olacağı – son yüzyılın ekonomik yıkımlarının çoğundan sorumlu olmuştur, genellikle kiracı olmaları gereken insanları kredileri ödeyemeyen ev sahiplerine dönüştürmeye teşvik etmiştir. Benzer şekilde, kira sınırları yapay olarak düşük kiralar yaratarak, uygun görülen kira durumunu daraltır ve verimsiz bir iş modelinden kaçan kiralayıcıları, artan kira fiyatları ile karşı karşıya bırakır.

Bu dersleri, 1929, 1980’ler ve 2008’de öğrenmemiz gerekiyordu. Ancak politika genellikle tarihi görmezden gelir ve genellikle geçmişi aşağılar ve mevcuta uyar. Dahası, hükümetler gelişen enflasyoncu fiyatların, işsizliğin ve iş iflaslarının nedeni olduğuna hiçbir zaman kabul etmezler. Ekonomiye kimin daha fazlasını elde edebileceğine karar vermek için, ekonomik hediyelerin en mantıksız listesini sunan kişiyi seçmek zorunda kalan seçmenler olarak görevimiz çok zorlaşıyor.

İyi şanslar. Thomas P. Vartanian, eski bir ABD banka denetleyicisidir ve “Amerikan Finansal Paniklerinin 200 Yılı” adlı kitabın yazarıdır.