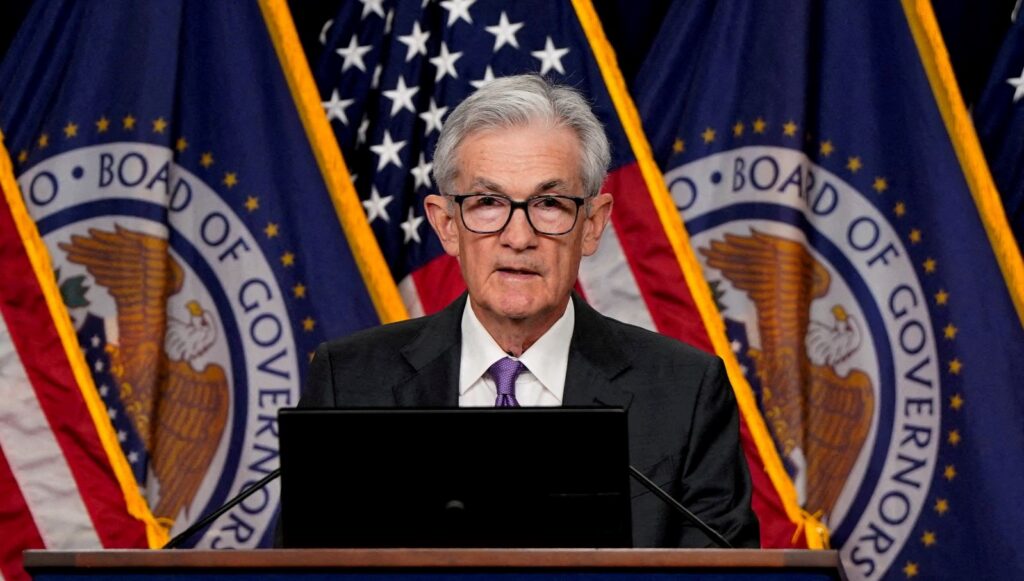

Federal Reserve’ın parasal politikayı hafifletmek için hangi yolu seçeceği önemlidir

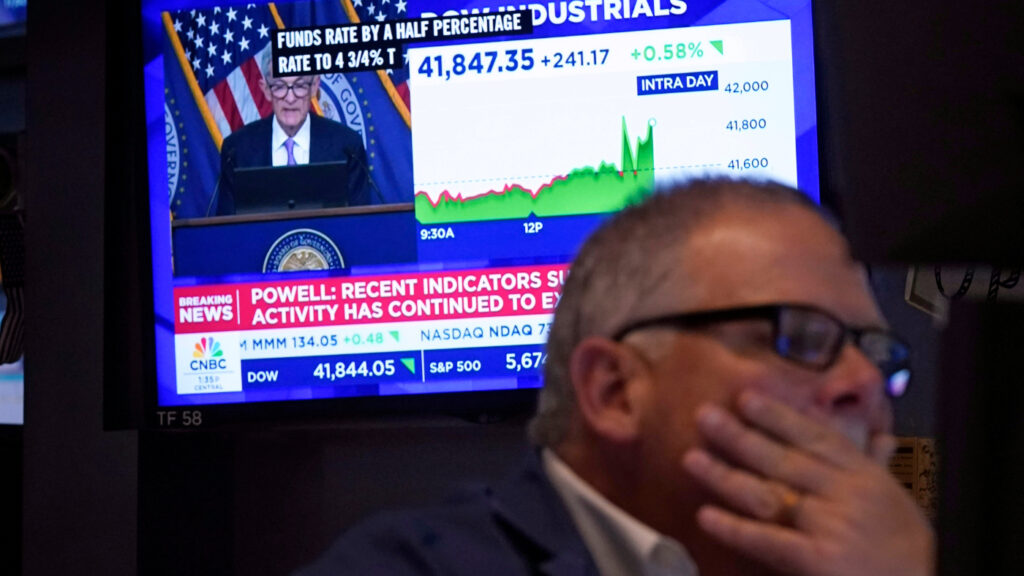

Federal Reserve, Federal Açık Piyasa Komitesi toplantısında federal fon faiz oranını yüzde bir puan düşürerek bu hafta yeni bir gevşeme döngüsüne başladı. Piyasa katılımcıları, Fed’in faizleri yüzde bir puan değil, çeyrek puan düşüreceğini beklediklerinden, haberleri sakin bir şekilde karşıladılar.

Toplantıyı takip eden basın toplantısında Fed Başkanı Jerome Powell, eylemin artan güveni yansıttığını belirttiği açıkladı. Kurların son üç ayda sakinleştiğini ve yüzde 2 enflasyon hedefine yaklaştığını, işgücü piyasasının ise soğuduğunu belirtti. Sonuç olarak, enflasyon ve işsizlik riski arasındaki denge, iş piyasasının olumsuz yönde değişmeyeceğinden emin olunması yönünde kaydı.

Şu anda bilinmeyen en büyük şey, hafifletmenin gelecekte nasıl görüneceği. John Authers of Bloomberg’e göre, Powell, ek büyük kesintilerin gelecekte takip edeceğine dair beklentileri sönürtünce, 50 baz puanlık faiz indirimi ile buharın bir kısmı yok oldu. Powell, ekonomiden iyi şekilde olduğu düşünülerek, gelecekteki faiz indiriminin ne kadar olacağını bu hız olarak varsaymamanız gerektiğini belirtti.

Ortalama tahminler, Fed fon oranının gelecek yıl sonuna kadar yaklaşık olarak yüzde 3,25-3,5’e düşeceğini belirtiyor, bu da tahvil piyasasının fiyat verdiği yüzde 3’e yakın bir oran. Bu durum gerçekleşirse, Fed’in teknoloji ve konut balonlarının patlamasından ve COVID-19 salgınından sonra agresif bir şekilde faiz indirimine gitmediği ilk kez olacak.

Fed’in bu sefer hızlı hareket etme olasılığı düşük çünkü bireylerin üzerinde bir durgunluk belirtisi yok ve finansal piyasalarda ve bankacılık sistemindeki zor birliklerde çok az belirti var.

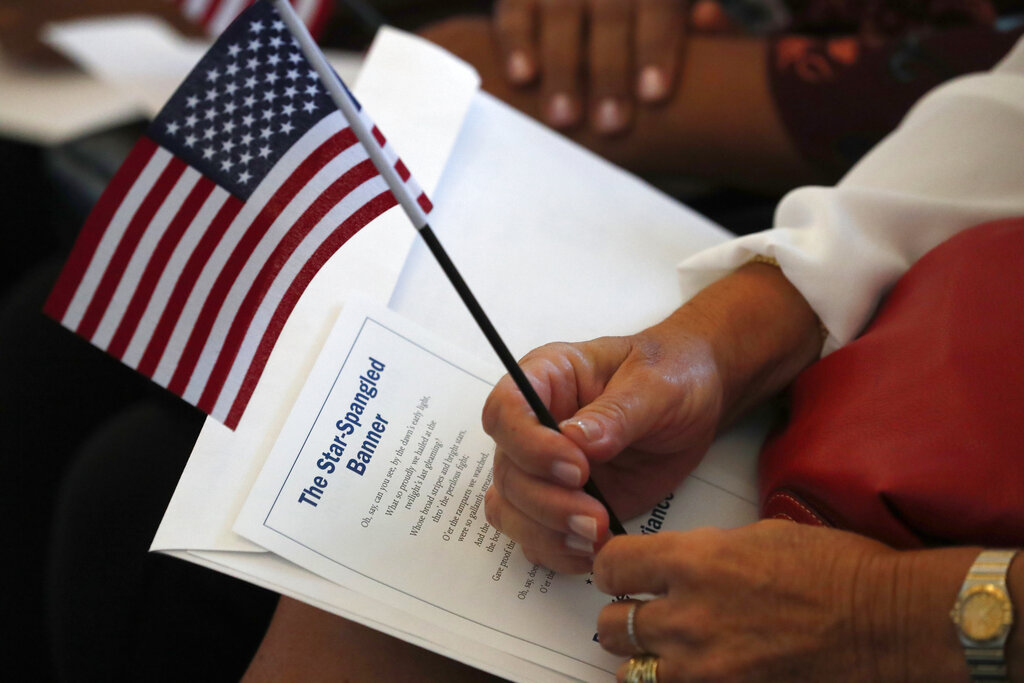

Ayrıca, politika yapıcıları ve yatırımcıları yönlendiren çok az tarihsel tecrübe var çünkü mevcut ekonomik döngü ABD tarihindeki diğer hiçbir döneme benzemiyor. Richmond Federal Reserve’deki ekonomistlerin gözlemlerine göre, bu döngü, son savaş sonrası dönemde, enflasyonu düşürmede önemli ilerlemeler kaydedilirken işsizlik oranının artmaya eşlik etmediği ilk dönemdir.

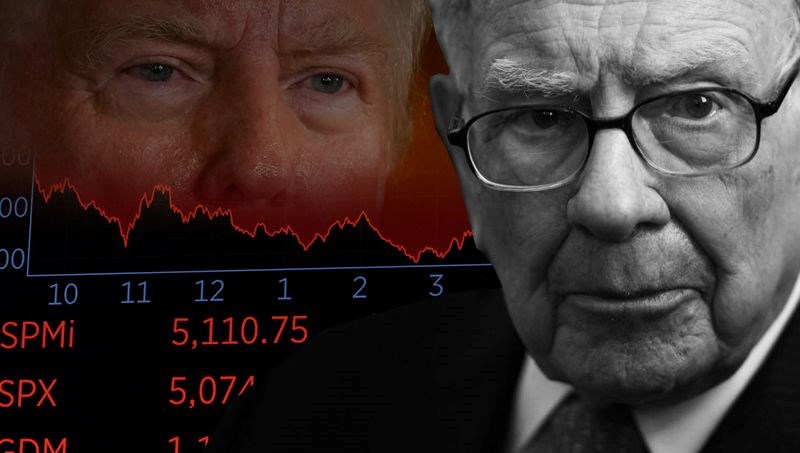

Ancak, en son iki ayda işgücündeki yavaşlamanın gösteren verilere yanıt olarak, finansal piyasalardaki dalgalanmalar belirgin bir şekilde arttı. Bu yüzden ağustosta tarım dışı işletmeler 142.000 iş oluşturduysa, iki önceki ay için yapılan tahminler toplam 86.000 azaltıldı.

Bu, ekonominin zayıflama eğiliminde olabileceği endişelerine ek olarak, ayrıca Fed yetkilileri işsizlik oranında sadece hafif bir artış bekleme eğilimindeler, en son ve gelecek yılının medyan tahminlerine göre bu oranın şu anki yüzde 4,2’den yüzde 4,4’e çıkacağı öngörülüyor.

Fed yetkilileri kararlarının veriye dayalı olacağını vurgulamalarına rağmen, yatırımcılar bunun, durgunluk risklerine yanıt vermede “sıkıntıda” kalacakları anlamına geldiğini düşünüyor. Örneğin, son Bank of America küresel fon yöneticileri anketine göre, katılımcılar küresel para politikasının 2008 finansal krizinden bu yana en kısıtlayıcı döneminde olduğunu düşünüyorlar. Bununla birlikte, katılımcıların büyük çoğunluğu da ABD’de “yumuşak bir iniş”in en olası sonuç olduğunu düşünüyor.

Bu bağlamda Fed’in faiz indirme nedeni, enflasyonun Fed’in yüzde 2 hedefine yaklaşması durumunda, para politikasının sıkı değil, nötr olması gerektiğidir.

Şahsi görüşüm, eğer yumuşak bir iniş olur ise, gerçek faiz oranlarının Fed’in gevşemesinden önce yaklaşık yüzde 1-1.5 civarında olması gerektiğidir. Zaman içinde enflasyonun yüzde 2’ye yaklaşması durumunda, bu, Fed’in fon verim oranının yüzde 3-3.5 civarında olması gerektiği anlamına gelir.

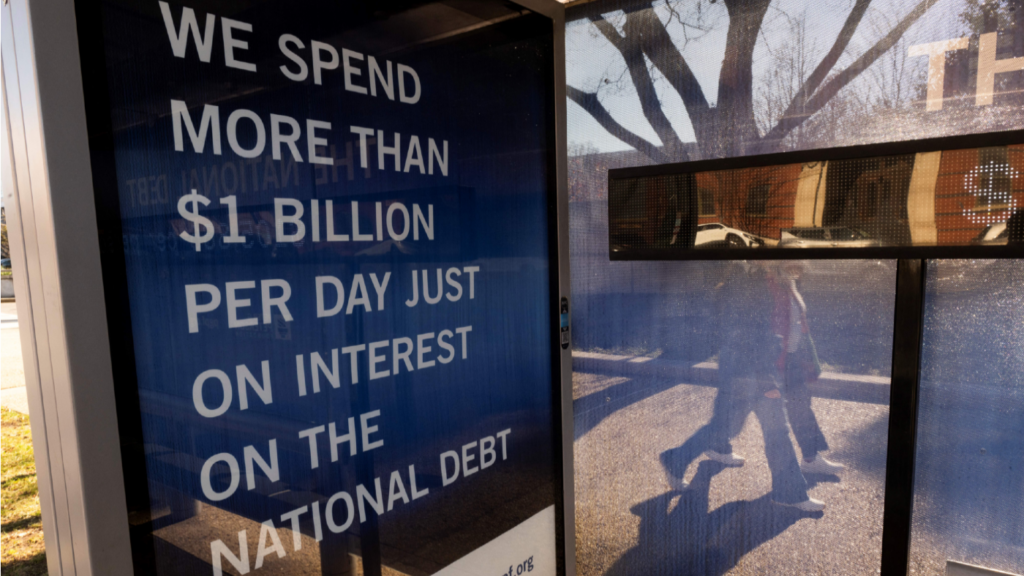

Pandemi sonrası ekonomiden çıkarılan bir ders de Federal Reserve’in mali politikanın nasıl bir rol oynayabileceğini de göz önünde bulundurması gerektiğidir. Pandemi sırasında, işletmelerin kapanmasını desteklemek için 4,6 trilyon doları aşan mali federal programlar benimsenmiş olsa da, bu da 2021-2022’deki enflasyon artışında rol oynamıştır.

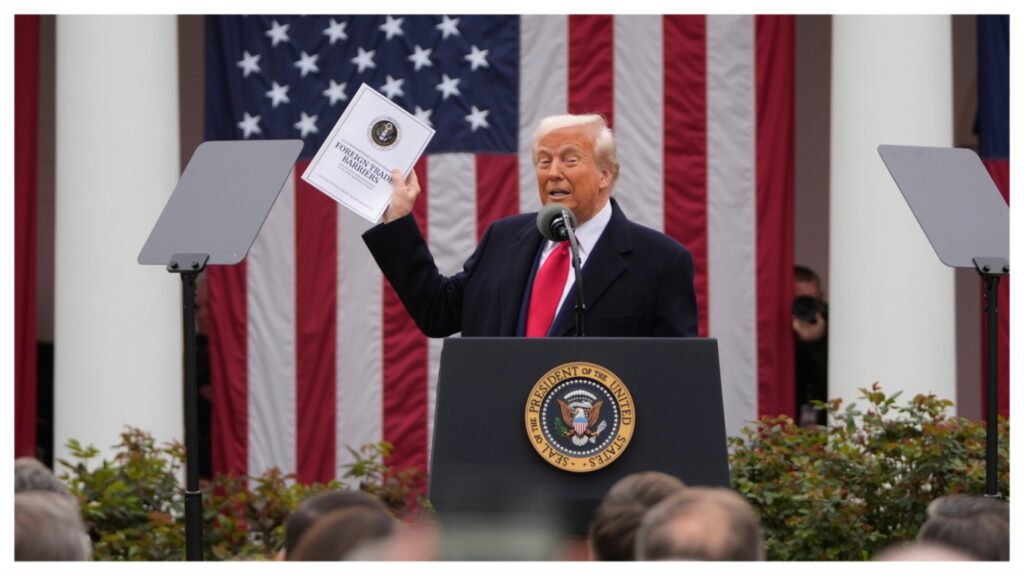

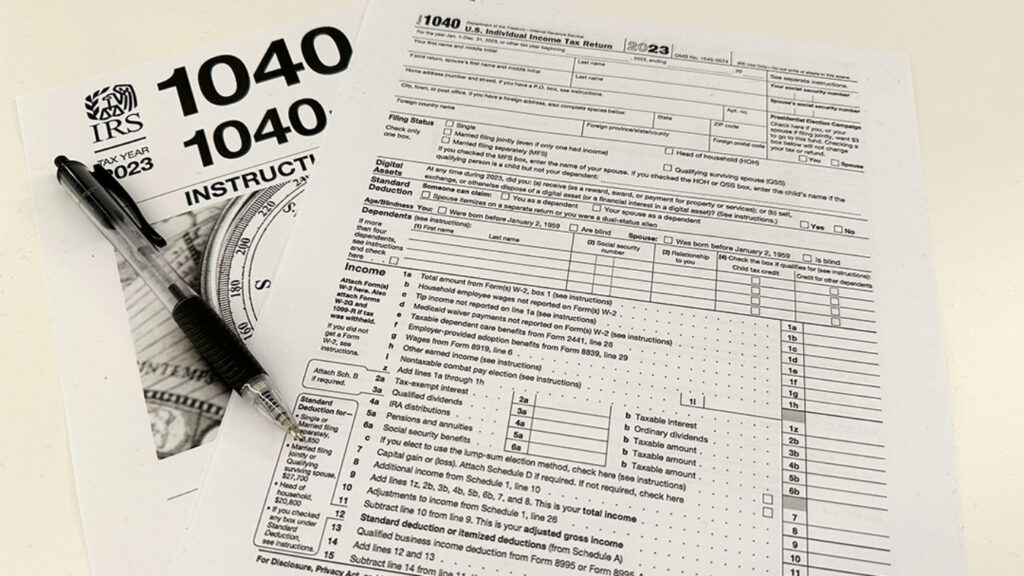

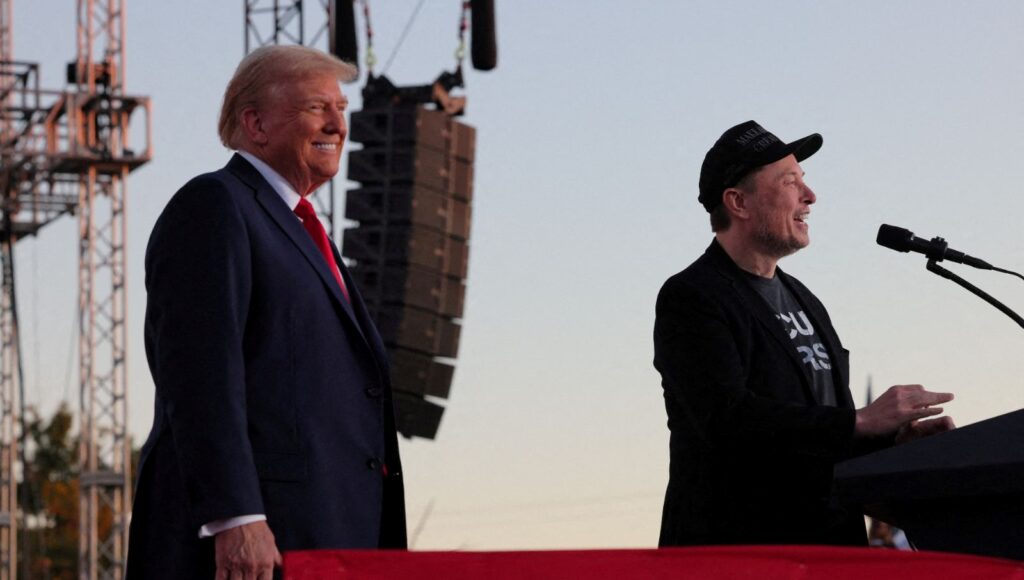

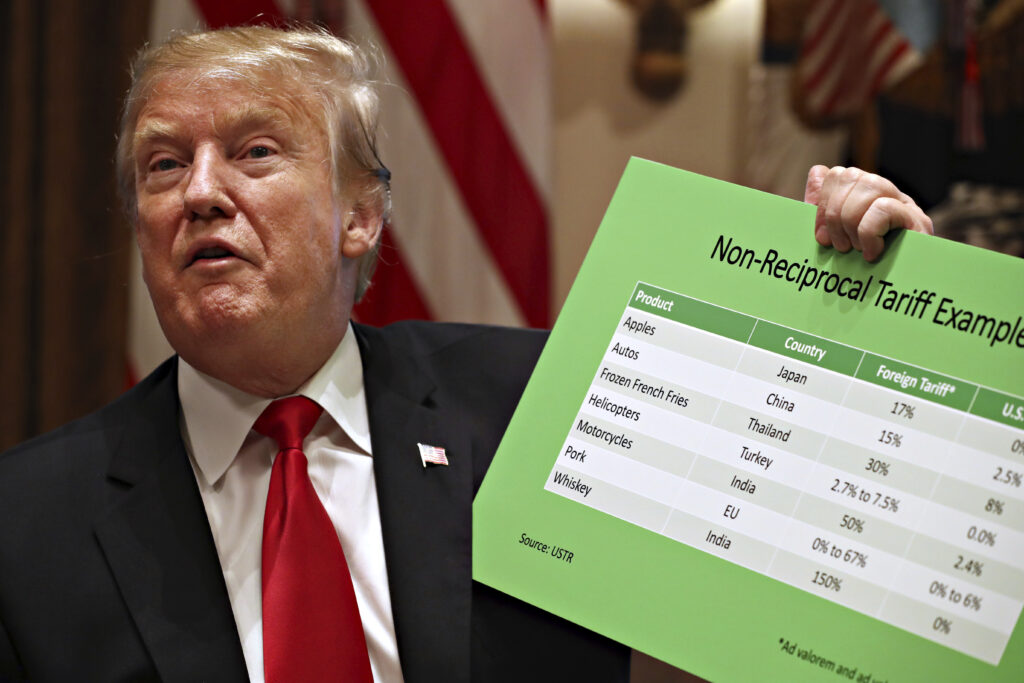

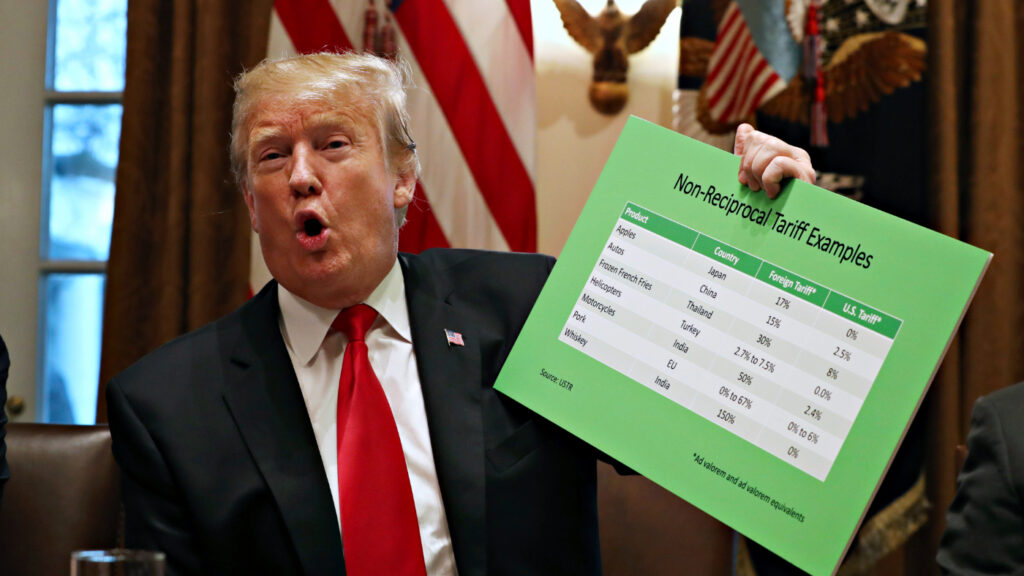

2025 için ufukta olan sorun, Donald Trump’ın önerdiği gibi 2017 Vergi Kesintileri ve İstihdam Kanunu14’nın genişletilip genişletilmeyeceği veya Kamala Harris’in lehinde olduğu gibi şirketlere ve zengin bireylere yönelik vergi artışlarını içeren yasaların benimsenip benimsemeyeceğidir. Sonuç, ekonomiye olumlu bir ivme kazandırabilir ya da engelleyici bir etki yapabilir.

Bununla birlikte, başkanlık seçimi planlarının bütçe üzerindeki etkilerini belirlemek şu anda oldukça zordur.

Kamala Harris’in birçok vergi politikası belirsiz kalmaktadır ve mevcut FY2025 bütçe önerileriyle nasıl uyuşacağını belirtmemiştir. Bloomberg’e göre, Donald Trump, bir torba vergi indirimini savunuyor ve toplamda on yıl boyunca 10.5 trilyon dolara mal olabileceği tahmin edilen bir dizi maliyeti içerebilir. Ancak, bu kadar yüksek bir toplamın kabul edilme şansı oldukça düşüktür ve bir kısmı tarife gelirleri ile dengeleyebilir.

Ekonomik politikalar arasındaki büyük farklılıklar ve yaklaşan seçim yaklaştığı göz önüne alındığında, şu anda ekonomik etkilerini belirlemek oldukça zordur. Bununla birlikte, bir kere seçim sonuçları belli olduğunda ve mali politika görünümü netleştiğinde, Federal Reserve ekonomi ve para politikası yönetimindeki önlemleri dikkate almak zorunda kalacak.